Änderung der Abschreibung bei vermieteten Gebäuden - Grundanteilsverordnung

|

|

16. Juni 2016 |

|

Autor |

|

Keine Kommentare |

|

Kommentar schreiben |

|

Bei der Vermietung von Gebäuden oder Wohnungen ist die mögliche Abschreibung des Gebäudes eine wichtige Einflussgröße, da sie die Einkünfte und damit die Einkommensteuer des Steuerpflichtigen mindert. Die Abschreibung soll den Wertverlust des Gebäudes wiederspiegeln.

Bei Ermittlung der Höhe der Abschreibung ist allerdings zu beachten, dass die Anschaffungskosten eines Gebäudes oder einer Wohnung immer auch einen Grundanteil beinhalten. Der Grundanteil eines Gebäudes bzw. einer Wohnung unterliegt keiner Abschreibung, weil er als nicht abnutzbar gilt. Er ist daher aus den Anschaffungskosten einer Eigentumswohnung oder eines Gebäudes auszuscheiden. Nur der auf das Gebäude entfallende Anteil der Kosten bildet die Basis für die jährliche Abschreibung.

Die Höhe der Abschreibung ergibt sich aus der Multiplikation von Abschreibungsbasis und Abschreibungssatz. Der Abschreibungssatz wird vom Gesetz im Bereich der Vermietung und Verpachtung mit 1,5% (Abschreibung auf 66,67 Jahre) definiert.

Die Aufteilung in Grund und Boden einerseits und Gebäude andererseits hat grundsätzlich nach den tatsächlichen Verkehrswerten zu erfolgen. Bisher konnte der Steuerpflichtige jedoch, wenn er kein Gutachten über die Verkehrswerte vorlegte, den Anteil von Grund und Boden eines Grundstückes pauschal mit 20 % ansetzen. Im Ergebnis wurde dadurch der Gebäudeanteil bzw. die Abschreibungsbasis mit 80 % der gesamten Anschaffungskosten bewertet. Dies galt allerdings dann nicht, wenn sich im konkreten Einzelfall augenscheinliche Anhaltspunkte ergaben, die für ein anderes Verhältnis sprachen.

Der Gesetzgeber hat nunmehr - ab 1.1.2016 - die Höhe des pauschal ansetzbaren Grundanteils von 20 % auf 40 % erhöht (vgl. § 16 Abs 1 Z 8 lit d EStG). Damit geht klarerweise eine Senkung der Abschreibungsbasis im gleichen Ausmaß einher. Diese beträgt grundsätzlich nur noch 60 % der gesamten Anschaffungskosten der Wohnung bzw. des Gebäudes, sofern kein anderes Verhältnis - z.B. mittels Gutachten - nachgewiesen wird.

Die Neuregelung gilt nicht nur für neu angeschaffte sondern auch für bereits vermietete Gebäude, wenn die Aufteilung in Grund und Boden und Gebäude in der Vergangenheit nach der pauschalen Methode - d.h. ohne Nachweis der tatsächlichen Werte - erfolgte. Zu der hier in Rede stehenden Neuregelung ist im Mai 2016 Grundanteilsverordnung ergangen, die unter bestimmten Voraussetzungen eine Aufteilung nach einem günstigeren Verhältnis ermöglicht.

So kann der Grundanteil (weiterhin) mit 20 % bewertet werden, wenn der durchschnittliche Grundpreis für Bauland in der betreffenden Gemeinde unter EUR 400 liegt und die Gemeinde weniger als 100.000 Einwohner hat. Letztere Voraussetzung trifft auf alle Gemeinden in Österreich - außer auf die fünf größten Städte - zu. Wird eine der beiden vorgenannten Voraussetzungen nicht erfüllt, z.B. der Baulandpreis liegt in Brunn am Gebirge über EUR 400 - so kann der Grundanteil pauschal nur noch mit höchstens 30 % angesetzt werden, wenn im betreffenden Gebäude mehr als 10 Wohn- oder Geschäftseinheiten sind. Diese Regelung gilt auch, wenn bloß eine Eigentumswohnung in einem Zinshaus erworben wird. Befinden sich also im betreffenden Gebäude mehr als 10 Wohn-/Geschäftseinheiten kann der Grundwert mit 30 % der gesamten Anschaffungskosten der Wohnung angesetzt werden. In allen übrigen Fällen muss der Grundanteil nach der pauschalen Methode mit 40 % bewertet werden.

Die pauschale Bewertung kann allerdings dann nicht angewendet werden, wenn die tatsächlichen Verhältnisse offenkundig erheblich abweichen. Ein erhebliches Abweichen wird in der Regel dann festzustellen sein, wenn der tatsächliche Grundanteil vom pauschal vorgegebenen Grundanteil um mindestens 50 % abweicht.

Beispiel:

Beim Erwerb eines komplett desolaten Einfamilienhauses in bester Lage wird der Grundanteil pauschal mit 40 % angesetzt. Tatsächlich wäre jedoch der Anteil des Kaufpreises - der auf den Grund entfällt - mindestens mit 60 % anzusetzen. In diesem Fall kann die pauschale Aufteilung nicht angewendet werden. Die tatsächlichen Verhältnisse des Einzelfalles sind maßgeblich.

Wie bereits erwähnt betrifft die Gesetzesänderung auch Gebäude, die bereits vermietet sind, aber die Aufteilung in Gebäude- und Grundanteil im Anschaffungszeitpunkt nach der 80/20-Regelung (pauschalen Methode) vorgenommen wurde. Bei solchen Gebäuden muss das der Aufteilungsschlüssel ggf. angepasst werden. Als Stichtag für das maßgebliche Verhältnis ist der Zustand des Gebäudes zum 1.1.2006 heranzuziehen.

Beispiel:

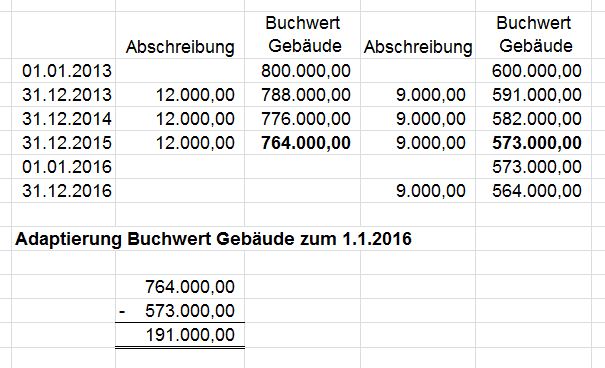

Anschaffung einer Wiener Stadtvilla am 1.1.2013 um insgesamt EUR 1.000.000. Zunächst wurden die Anschaffungskosten gemäß dem pauschalen Schlüssel aufgeteilt. Der Grundanteil wurde mit 20% bewertet. Der Gebäudeanteil betrug 80% der gesamten Anschaffungskosten. Die jährliche Abschreibung (1,5% des Gebäudeanteils) machte bis zum Jahr 2016 EUR 12.000 aus.

Der Gebäudeanteil ist zum 1.1.2016 um um 191.000 abzustocken; die Abschreibung beträgt ab 2016 jährlich 9.000.

Haben Sie noch Fragen an den Autor? Mag. Peter Knöll ist Steuerberater in Wien. Mit seinem Fachwissen im Bereich der Immobilienbesteuerung unterstützt er Sie gerne. Rufen Sie ihn einfach unter 0650/ 634 70 42 an. Web: http://www.steuerberater-wien.at/

Mag. Peter Knöll

Mag. Peter Knöll, Steuerberater |

|

Absetzung für Abnutzung, Abschreibung, Immobilienbesteuerung

|

|

|

|